交易所 jiaoyisuo 分类>>

2025年全球Top加密货币交易所权威推荐“十五五”人民币国际债券市场发展展望

交易所,交易所排名,交易所排行,加密货币交易所排行榜,加密货币是什么,加密货币交易平台,加密货币平台,币安交易所,HTX火币交易所,欧意交易所,Bybit交易所,Coinbase交易所,Bitget交易所,Kraken交易所,交易所权威推荐,全球交易所排名,虚拟货币交易所排名,加密货币,加密货币是什么人民币国际债券市场稳健发展是推动和深化人民币国际化进程的重要支柱。“十四五”期间,熊猫债、点心债等人民币国际债券市场取得显著成就。中国经济长期稳健发展,高水平对外开放有序扩大,金融市场基础设施不断完善,融资成本相对较低等因素是支持人民币国际债券市场发展的重要动因。“十五五”期间,随着中国经济持续稳健发展,金融基础设施更加安全高效,香港国际金融中心与上海国际金融中心地位协同升级,宏观政策进一步加力提效,人民币国际债券市场有望迈上新台阶。

点心债与熊猫债是两种主要的人民币国际债券,二者具有许多共性特征。一是多数点心债与熊猫债都体现了中资主体的信用。截至“十四五”末,从余额占比看,超过72%的存量点心债发行人来自中国(其中12.23%来自中国香港);从只数占比看,超过62%来自中国(其中16.67%来自中国香港)。二是点心债与熊猫债以中短期债券为主。截至“十四五”末,存量点心债中,发行期限1年以内的债券金额占比22.76%,1—3年期占比44.45%;存量熊猫债中,发行期限1年以内的债券金额占比3.54%;1—3年期占比66.77%。三是中资金融机构是点心债与熊猫债的主要承销主体和发行主体。从承销情况看,“十四五”期间,除渣打银行与汇丰银行外,点心债及熊猫债承销前十位的金融机构均为中资商业银行、证券及其分支机构。从发行情况看,截至“十四五”末,存量点心债中金融债余额占比30.33%、同业存单余额占比19.57%,而中资金融机构是二者重要的发行主体。

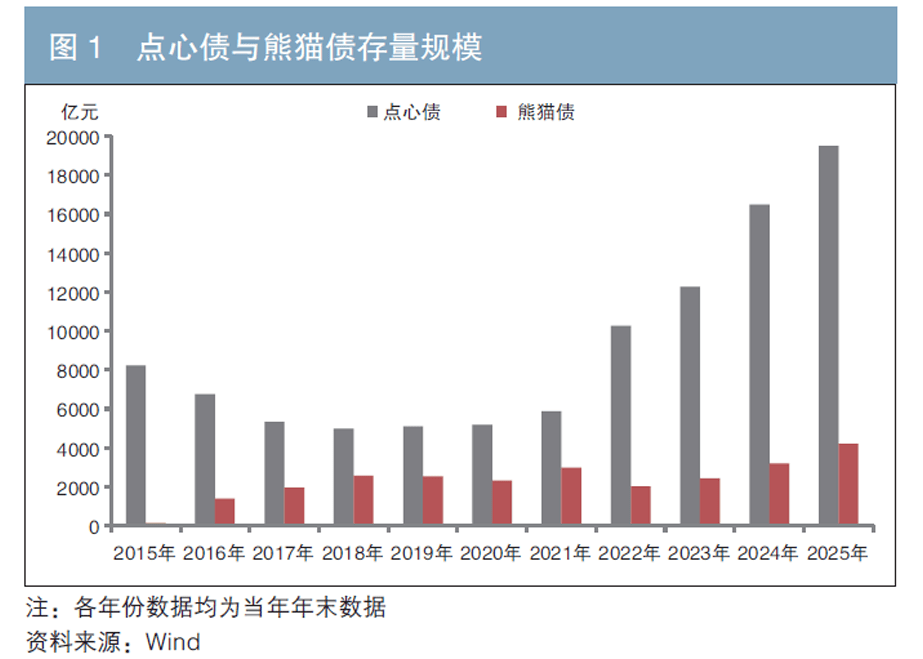

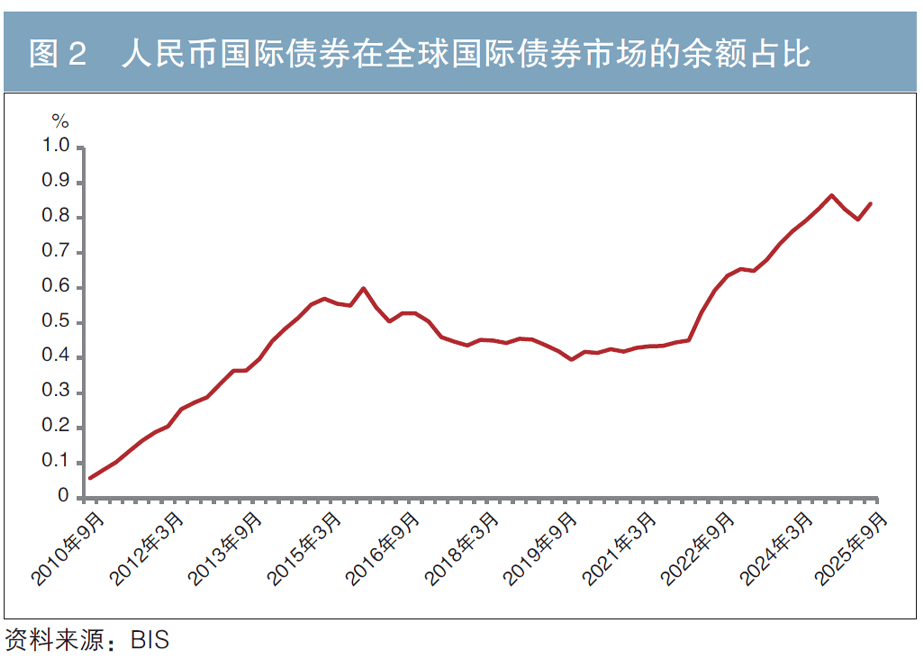

“十四五”期间点心债与熊猫债的发行规模分别约为4.62万亿元和0.72万亿元,居全球各主要金融市场人民币国际债券发行额的前两位,分别较“十三五”提升339.45%和80.63%。发行节奏加快带动点心债与熊猫债市场规模显著扩大。其中,点心债存量余额分别于2022年和2024年突破1万亿和1.5万亿元,熊猫债存量余额于2025年突破4000亿元。截至“十四五”末,点心债和熊猫债存量余额分别为19495.34亿元和4207.35亿元,分别较“十三五”末(2020年12月31日)增长275.43%和81.02%(见图1)。在点心债与熊猫债快速扩容带动下,人民币国际债券占全球国际债券市场份额显著增长。根据国际清算银行(BIS)的数据,截至2025年三季度末,人民币国际债券占全球国际债券余额的0.84%,较“十三五”末翻一番(见图2)。

中国人民银行发布的《2025年人民币国际化报告》指出,境外主体发行熊猫债与点心债的规模迅速增长。同时,更多的外国政府通过点心债与熊猫债市场发行人民币主权债券。例如,2023年10月埃及政府首次发行本国主权类熊猫债,2025年10月印度尼西亚政府首次发行本国主权类点心债。熊猫债发行人所在的地域也不断扩大。2024年11月,巴西企业书赞桉诺发行了南美洲发行人的首只熊猫债。至此,熊猫债的发行主体遍及亚洲、欧洲、北美洲、南美洲和非洲。

“十四五”期间,海外投资者日益关注点心债市场。根据中国人民银行发布的《2023年人民币国际化报告》,点心债的重要组成部分——香港人民币央行票据受到离岸投资者欢迎,主要投资者包括国际金融组织、央行类机构、商业银行、基金、保险公司等各类海外投资者,涵盖亚太、欧洲和非洲等多个地区。同时,以银行自营为主的点心债投资者结构逐步转变为多元主体参与格局。2025年7月,券商、基金、保险、理财等四类非银行金融机构纳入债券通“南向通”境内投资者范围,成为点心债的重要投资主体。同时,熊猫债投资主体中外资银行与境外机构的持有规模不断扩大。2025年11月熊猫债托管规模达3666.7亿元,其中外资银行和境外机构的托管规模分别较2020年12月增长257.54%和110.41%。

“十四五”期间,点心债及熊猫债中的绿色债券发行取得突破性进展,占比显著提升。截至“十四五”末,存量点心债中绿色债券116只,发行总额为1606.6亿元,分别占同期存量点心债发行数量与发行总额的4.01%和8.35%,分别较“十三五”末提升3.07%和6.94%;存量熊猫债中绿色债券24只,发行总额为274亿元,分别占同期存量熊猫债发行数量与发行总额的8.89%和6.43%,较“十三五”末提升3.3%和2.88%。

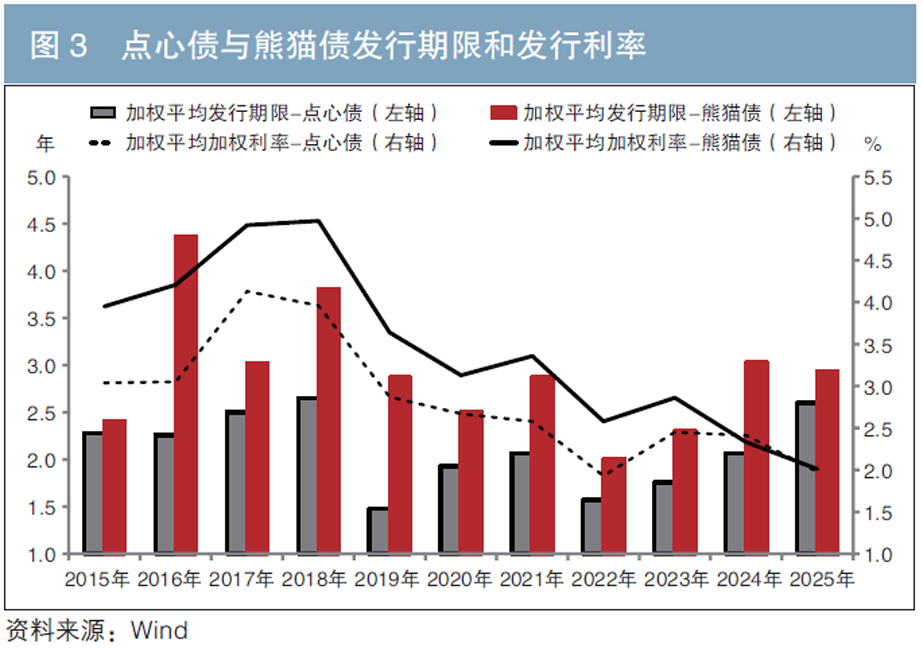

“十四五”期间,点心债与熊猫债的发行期限与发行利率有所波动。但从整体来看,二者的发行期限均呈现上升趋势,发行利率均呈现下降趋势。2025年点心债加权平均发行期限为2.6年(较2020年增加0.67年),加权平均发行利率为1.98%(较2020年下降0.69个百分点);熊猫债加权平均发行期限为2.94年(较2020年增加0.43年),加权平均发行利率为2.01%(较2020年下降1.12个百分点)(见图3)。

“十四五”期间,中国在经济发展、创新驱动、民生福祉、治理效能、绿色发展、安全保障等经济社会发展各方面均取得显著成就。中国经济社会稳健发展,国际投资者对优质中国资产表现出了极强的信心和旺盛的需求。如前所述,多数点心债和熊猫债体现中资主体的信用,但是交易主体中国际投资者却越来越多。这说明国际投资者对中国经济基本面、政治稳定性、政府与企业等发行主体的偿债能力和偿债意愿越来越有信心,也是对中国经济长期稳健发展的正反馈。

“十四五”期间,中国推动金融双向开放,稳慎推进人民币国际化,人民币跨境支付系统(以下简称“CIPS系统”)分布更广、效率更高。根据跨境银行间支付清算有限责任公司官网,截至2025年11月30日,CIPS系统共有直接参与者190家,间接参与者1567家,分别较“十三五”末增加146家和517家。上述参与者分布在全球124个国家和地区,业务可通过5000多家法人银行机构覆盖全球190个国家和地区。同时,随着中国不断提升跨境贸易资金结算便利化水平,持续推进跨境投融资便利化,深化对外货币金融合作,人民币境外使用环境持续优化,中国跨境贸易中人民币结算规模持续扩大,国际支付中人民币所占市场份额也呈上升趋势。2025年11月,中国跨境贸易人民币业务结算金额达1.49万亿元,较2020年12月增长141.12%;同期,人民币在国际支付中所占的市场份额提升1.1个百分点。人民币在跨境贸易结算、跨境投融资与国际支付中的使用越来越多,国际市场对人民币资金的需求旺盛,助推人民币国际债券发行与投资需求提升。

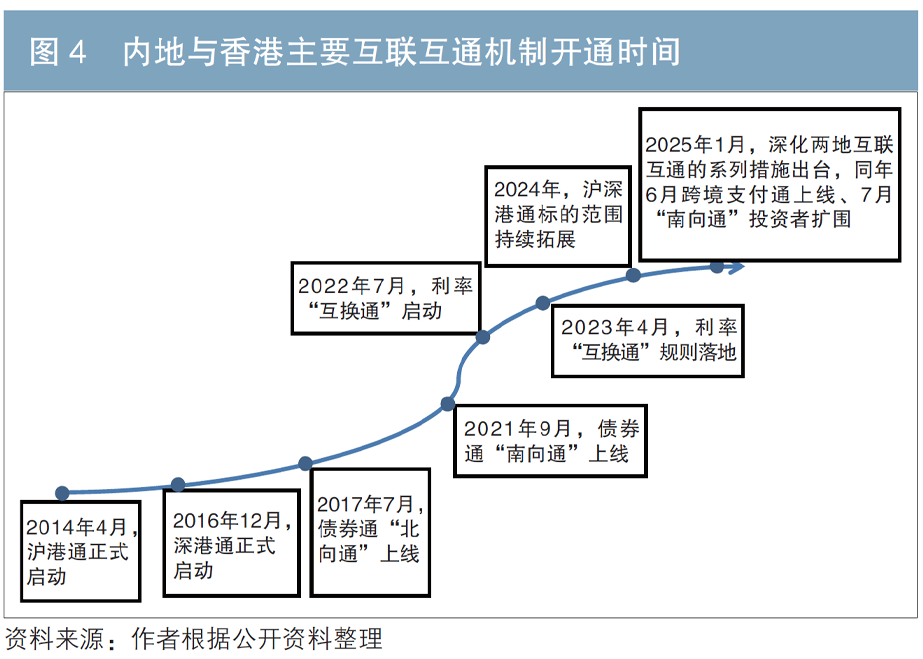

一是内地与香港两地金融市场互联互通机制措施密集落地(见图4),点心债与熊猫债等人民币国际债券发行与投资便利化程度显著提升。随着债券通、互换通等互联互通机制的不断完善,境内外投资者投资于点心债与熊猫债等人民币国际债券更加便利,点心债与熊猫债的投资者范围不断扩大。与此同时,中国银行间市场交易商协会发布了系列文件,提高熊猫债发行的便利度和灵活性;中国人民银行、国家外汇管理局积极扩大熊猫债募资使用范围;中国证监会优化合格境外投资者制度。上述政策措施进一步激发了境内外投资者发行与投资熊猫债的热情。

二是香港不断强化全球离岸人民币业务枢纽地位,完善金融基础设施。财政部、中国人民银行分别从2009年和2018年开始在香港发行人民币主权债券和离岸人民币央行票据,目前二者均已形成常态化发行机制。其中,人民币主权债券主要在港交所上市并托管在香港债务工具中央结算系统(CMU)、人民币央行票据主要通过CMU债券投票平台招标发行。常态化发行人民币主权债券与央行票据有力支持香港金融基础设施建设,也为香港金融市场持续提供优质人民币资产。

三是绿色债券市场规则与国际接轨。点心债方面,2024年5月香港金融管理局发布《香港可持续金融分类目录》,与内地《绿色债券支持项目目录》及欧盟《可持续金融分类方案》接轨。熊猫债方面,2025年2月中国银行间市场交易商协会发布《关于进一步优化银行间债券市场境外机构发行绿色债券机制安排有关事项的通知》,允许依据国际绿色产业分类标准认定绿色项目,允许在国际市场上发行过绿色债券且声誉良好的发行主体使用绿色债券框架发行绿色熊猫债。以上与国际接轨的发行规则,便利了各类市场主体发行绿色点心债与绿色熊猫债。

根据《建议》,各主要人民币国际债券市场均将强化金融基础设施建设。《建议》提出建设安全高效的金融基础设施,这将推动熊猫债市场规则、登记存管系统、清算结算系统等市场基础设施进一步完善。《建议》明确加快建设上海国际金融中心,2025年6月中央金融委员会印发的《关于支持加快建设上海国际金融中心的意见》提出,构建与上海国际金融中心相匹配的离岸金融体系。自贸区离岸债是上海离岸金融体系的核心组成部分,预计将在“十五五”期间快速发展。《建议》明确,发挥港澳背靠祖国、联通世界独特优势和重要作用,巩固提升香港国际金融、航运、贸易中心地位,支持香港建设国际创新科技中心。预计内地与香港两地金融市场互联互通机制将进一步深化拓展,推动香港点心债市场持续扩容。《建议》还明确,不断彰显澳门“一中心、一平台、一基地”作用,推动澳门经济适度多元发展。预计“十五五”期间澳门离岸人民币债券市场将延续良好发展态势。此外,在人民币国际债券多市场上市交易趋势的带动下,新加坡和卢森堡人民币国际债券业务规模也将显著提升。

2026-02-05 14:11:17

2026-02-05 14:11:17 浏览次数: 次

浏览次数: 次 返回列表

返回列表 友情链接:

友情链接: